纸引未来网讯 时间匆匆不等人。再有1个来月,2018年就要离我们远去了。

年关将近,沉寂已久的印刷资本圈又有了复苏的迹象。11月14日,主做纸箱的浙江大胜达更新了预披露的招股书,这意味着其一度“中止”的IPO审查已经重启。招股书显示:2017年,大胜达实现营收12.10亿元,同比增长11.61%;归属于发行人股东的净利润1.64亿元,同比增幅高达237.31%,十分惊人。

三好同学算了一下,2017年大胜达的销售净利润率高达13.55%。对一家纸箱厂来说,这可相当不容易。可为对比的是,已经在事实上晋级印刷圈新“老大”的合兴包装,2017年的销售净利润率只有2.43%。

不管怎么说,有老板能赚钱,还能赚很多钱,对印刷圈来说都是好事。

大胜达之外,在今年年初过会被否的天元集团,于11月8日公告宣布,再度进入上市辅导期,这意味着其第二次IPO冲刺正式开启。

同样重新上路的还有主做纸袋的艾录股份。今年3月,艾录股份主动申请终止IPO申请并于4月获证监会批准。随后,不到一个月,艾录股份便重新开始新一轮上市辅导。

为什么这么多老板挫而不馁,铁了心要上市?背后的原因可能有很多,但有一点显而易见:如果能顺利闯关上市,不仅能直接拿到一笔钱用于扩大生产,再融资也更为方便。同时,还可以以资本市场为后盾进行兼并重组,迅速提升自己的市场占有率和江湖地位。

在印刷圈加速分化与整合的今天,通过闯关IPO为企业的未来蓝图加码,显然是有“野心”老板的重要选项之一。

比如,三好同学最近便注意到,烟包印刷圈又爆出一桩大手笔收购案:于2016年底成功上市的新宏泽,宣布将以22180万元的价格,收购江苏联通纪元印务股份有限公司55.45%的股权,从而将这家老牌烟包印刷企业变为自己的子公司。

联通纪元的名字,相信很多老板都不陌生。它于2015年底在新三板挂牌,又于2018年7月主动申请摘牌离场。在几十家新三板印刷企业中,联通纪元的利润率和净利润排名十分靠前,收购可谓物有所值。

可在三好同学看来,如果没有新宏泽在2016年底的成功上市,这是——

一桩原本几无可能的收购

来自广东潮州的新宏泽和来自江苏江阴的联通纪元,都以烟包印刷为主业。前者主要服务于浙江中烟、云南中烟、广东中烟、四川中烟、重庆中烟、湖北中烟等,后者主要服务于安徽中烟、上海烟草、江苏中烟、江西中烟、贵州中烟等,业务协同度、互补性看上去就很强。

何况,不管哪个省市的中烟公司,都归于中国烟草总公司旗下,本质上两家企业服务的是同一个大客户。那为什么要说这是“一桩原本几无可能的收购”呢?

这就要从两家公司的历史和实力说起了。联通纪元成立于2003年,新宏泽成立于2006年,前者比后者还要早3年。至于联通纪元的主要发起股东江阴联通实业有限公司,历史就更悠久了。

联通实业的前身是江阴市装潢彩印厂,历史可以追溯到1981年。并且,早在1994年,它就被中国烟草物资公司确定为卷烟配套材料生产基地定点企业。

在网上流传的一份出处不明的“2014年中国十大烟标印刷公司排名”中,联通实业甚至力压劲嘉、东风等一干大佬排在首位。

如果说,这份排名不足为据的话,还有更过硬的数据:在2003年首度发布的“中国印刷企业100强”中,联通实业以6.80亿元的销售规模排行第二;2004年,则以7.12亿元排行第11位。

联通实业旗下原有一家子公司名为“江阴新联通印务”,同样主要从事烟包印刷,它甚至早在2004年便以“上海亚洲控股有限公司”的名义在新加坡交易所上市。

相对于联通纪元及联通实业在烟包印刷圈源远流长的历史,新宏泽在上市之前并不广为人知。当然了,这并不是说人家做得不好,可能只是老板比较低调或三好同学孤陋寡闻罢了。

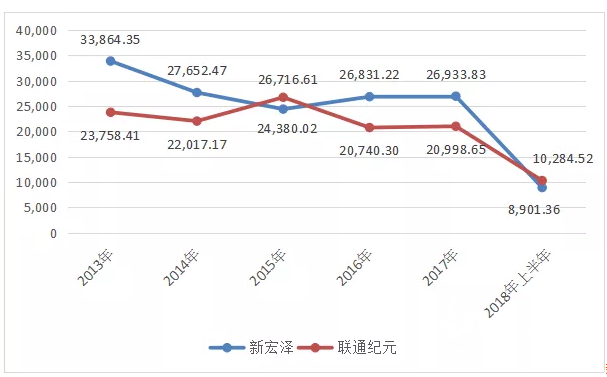

历史长短只是一方面。更重要的是,联通纪元与新宏泽的营收规模差距并不大,基本上是同一量级的企业。2013-2017年,新宏泽营收的高点出现在2013年,为3.39亿元;联通纪元的高点则出现在2015年,为2.67亿元。大部分年头,二者的营收都在2亿-3亿元之间小幅波动。其中,新宏泽在4个年份领先,联通纪元则在2015年稍胜一筹。

今年上半年,联通纪元实现营收1.03亿元,比新宏泽的8901.36万元高出1313.86万元。

新宏泽和联通纪元的营收情况(单位:万元)

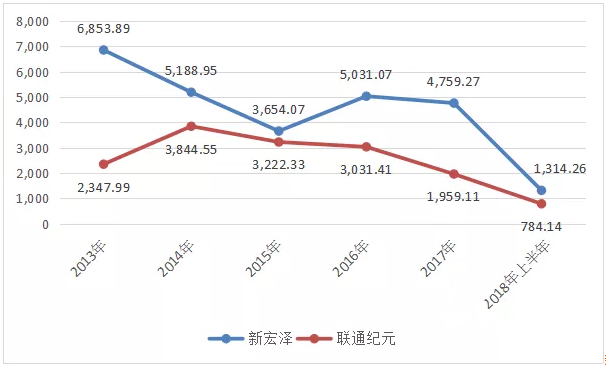

两者之间的盈利能力差距要更大一些。2013年到2018年上半年,新宏泽归属于母公司所有者的净利润(简称“净利润”)一直在联通纪元之上。其中,新宏泽年度净利润的高点出现在2013年,为6853.89万元;低点出现在2015年,也有3654.07万元。联通纪元净利润的高点出现在2014年,为3844.55万元;低点则出现在2017年,为1959.11万元。

2018年上半年,新宏泽实现净利润1314.26万元,比联通纪元的784.14万元高出530.12万元。

新宏泽和联通纪元的净利润情况(单位:万元)

2013年到2018年上半年5年半时间,新宏泽累计实现营收14.86亿元,净利润2.68亿元,销售净利润率为18.04%;联通纪元累计实现营收12.45亿元,净利润1.52亿元,销售净利润率为12.20%。简单说来,两家企业利润有高有低,利润率都相当出色,不愧都是主做烟包的。

变不可能为可能的资本力量

即使两家企业规模相差不大,新宏泽的历史比联通纪元短一些,凭什么就说这是一桩原本几无可能的收购呢?

道理并不难懂。假如新宏泽没有上市,那么它是不是有扩张的冲动首先便是一个问题。即使有这个冲动,能否吃得下联通纪元这么大体量的企业也要画一个大大的问号。

三好同学注意到,本次收购对联通纪元100%股权的最终作价为4亿元整,新宏泽为拿下55.45%的股权需要付出22180万元的现金。

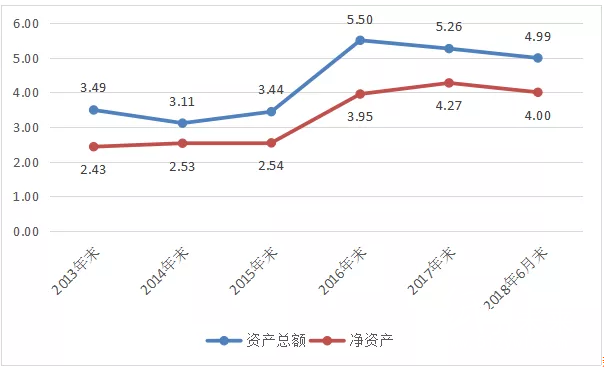

而在上市之前的2015年末,新宏泽的资产总额只有3.44亿元,净资产更是只有2.54亿元。以这样的资产规模要控股一家作价4亿元的企业,挑战是不是还蛮大的?

新宏泽的资产情况(单位:亿元)

问题是:资本市场市场究竟有什么魔力,在新宏泽上市之后,一桩原本几无可能的收购,就这样活生生地呈现在了我们眼前了呢?

首先,对上市公司来说,尽可能实现业绩增长几乎已经成为一种“刚需”。更何况,幸运搭上2016年“IPO提速”末班车的新宏泽,原本规模并不算大,在上市公司中属于“轻量级”企业,且上市之后面临一定的业绩下滑压力。2018年上半年,新宏泽营收同比减少15.92%,净利润同比减少27.96%。

加之,在增量有限、格局渐定的烟包印刷市场,想靠内涵式发展实现业绩提升并不容易,以并购促增长是更为立竿见影的选择。因此,对新宏泽来说,除非甘于平淡,否则以收购为手段的外延式扩张就是必然的选择。

有了收购的意愿,还要有收购的资金。对上市公司来说,除了在IPO时可以直接拿到一笔资金,还能提升在银行等金融机构的信誉度,融资也就会变得更为容易。

当然了,三好同学注意到,新宏泽通过IPO拿到的融资并不算多,扣除杂七杂八的费用后只有1.21亿元。还有媒体注意到:今年上半年,新宏泽账面货币资金为1.07亿元。也就是说,即使采取分期付款,要完全凭借其自有资金吃下联通纪元55.45%的股权,也不容易。

那巨额的收购资金从哪里来呢?收购文件显示,新宏泽计划向银行申请1.33亿元的并购贷款,用于支付部分交易价款。三好同学想:如果没有上市公司的身份做背书,银行在放贷与否的问题上是不是会多几分犹豫呢?

所以说,在相当程度上,是上市激发了新宏泽扩张的欲望,也给了其扩张的可能。如果没有资本的助力,体量相当的新宏泽和联通纪元即使偶有交集,怕也是竞争的可能大于合作,更不用说相互并购了。

不过,话又说回来,要说资本意识,联通纪元的大股东联通实业表现其实也相当不错:早在20004年,它便把旗下子公司送到新加坡交易所上市;2015年,它又把联通纪元推上了新三板。可惜的是,无论是新交所,还是新三板,流动性、融资能力都很难与A股相比。

从这个意义上来说,能在国内上市对圈内老板来说,无疑是十分幸运的。

产业整合背后的资本“推手”

资本市场的力量再神奇,也不是包治百病的灵丹妙药,并且不一定为每一家企业所需要。比如,靠一瓶辣椒酱做出几十亿营收的“老干妈”陶华碧,前不久便再度公开表态:不上市。不仅自己不上,还要教育儿子孙子不融资不上市。华为“教父”任正非,也曾表示,“华为50年内不上市”。

在圈内,拥有60多年历史的瑞士企业利乐包装,在液体无菌食品包装领域市场占有率惊人,一度近乎垄断,却坚持埋头赚大钱,一直没有寻求上市。

大佬们的坚持自然有其道理。简单说来,这几家企业所在的领域都有很高的市场集中度,且其自身体量庞大,利润率可观。对它们来说,以收购促整合的需求并不强烈。即使偶尔有并购的需要,其自身稳定的现金流和良好的融资信誉也足以提供可靠的支撑。

问题是,在当前分化与整合趋势愈发清晰的印刷圈,情况就有点不一样了。

因为所谓的“分化”与“整合”,本质上就是有限市场资源的再分配。而再分配的方式无非两种:一种是部分企业通过自我规模扩张,以市场竞争为手段,吸引另一部分企业的客户和业务资源向自己集中;另一种就是通过并购,直接将具备一定资源优势的同行买下来,以更快的速度实现市场整合。

无论哪一种,都需要以强大的资金获取能力为后盾。而印刷圈像老干妈、华为或利乐一样,坐拥“现金奶牛”的企业并不多见。因此,以上市打通融资通道,便成为部分有整合野心“老板”的重要选项。或许,这正是近两三年来圈内企业扎堆闯关IPO,即使遇挫也很快从头再来的原因所在。

如果上市的目标是促发展、促整合,近两三年集中上市的11家圈内企业表现怎么样呢?应该说还是相当不错的。

三好同学简单梳理了一下,除了募投项目的推进,11家企业中至少7家都已有并购动作。其中:

业界大佬裕同科技先后控股主要纸箱、彩盒的上海嘉艺包装,主做烟包的武汉艾特,主做化妆品塑料包装容器的江苏德晋。

上市前年营收不到2亿元的烟包企业集友股份,于今年1月斥资1.76亿元,接连控股两家同行:云南麒麟福牌、陕西大风科技。此外,集友股份计划募资额高达9.8亿元的定增计划正在证监会审批过程中。

上市之后便表现活跃的吉宏股份,先是与环球印务共同增资陕西永鑫纸业,后又收购了主做纸杯、纸碗、汉堡盒等产品的安徽维致环保33%的股权。此外,吉宏还收购了主营互联网营销的龙域之星,大力布局跨境电商。

药包企业环球印务一度欲收购金印联、天津津卫药包等3家圈内公司,只是由于种种原因无果而终。后来,与吉宏一样收购了一家主营互联网营销的公司:霍尔果斯领凯。

来自贵州的永吉股份收购了广州壹加公司的资产和核心业务,后者主要为宝洁等提供印刷及其他产品外包服务。

原本主做烟包及BOPP薄膜的创新股份,则以51.80亿元的价格收购了锂电池隔离膜企业上海恩捷。而且,连名字都改成了“恩捷股份”。

再加上,刚刚出手的新宏泽,是不是恰好7家企业?

当然了,这其中环球印务、创新股份的收购算是“跨界”,与产业整合关系不大,但对企业自身的发展还是很有意义的。

以前,总有老板说:上市不就是为了“圈钱”吗?其实,只有圈钱是不行的,还需要干事。从这一点上看,2016年以来这一届圈内上市公司表现还是不错的。不管最终效果如何,至少都在努力向前。各位老板说呢?

今天就到这里,最后还是祝各位老板好运吧!

纸友

纸友

行情

行情

订单

订单

广告

广告

找货

找货

签到

签到

关注

关注

客服

客服 TOP

TOP